今年以来,全球“去美元化”的讨论和动作显得更多一些。

如何看待当前的“去美元化”?为什么去美元化的声势在今年显得更大?对美元资产配置有何影响?今天我们就来讨论这个话题。

讨论去美元化之前,我们先来了解下什么是美元中心化。

自1789年正式建国后,美国很快迎来经济、产业、科技的迅猛发展,到1894年左右,美国已经成为世界第一大经济体,随后在第一次世界大战、第二次世界大战中都赢得主导。

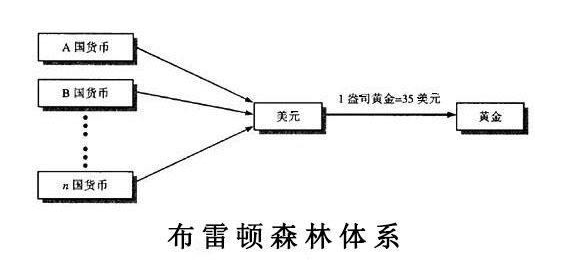

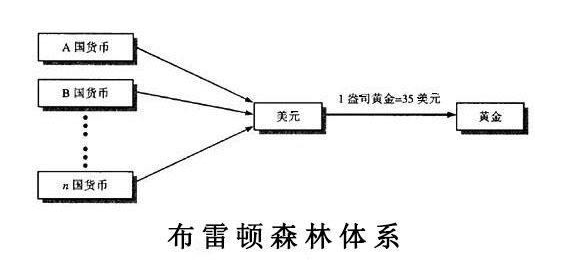

1944年《布雷顿森林协议》,为美元迎来加冕时刻。布雷顿森林体系形成了美元和黄金按照固定的价格挂钩的“双挂钩”体系,其他成员国的货币与美国按照一个固定汇率挂钩,由此确立了美元世界中心货币的位置。此后,各国在做贸易时就用美元结算。

但到了20世纪60年代,布雷顿体系发生了动摇。1971年,尼克松宣布美元不再与黄金挂钩,布雷顿森林体系的关键一环就此断裂。

然后,为了维护美元地位,美国开始另寻方法。石油危机中,美国看到了“石油武器”的厉害,于是想到把美元和石油绑定进而制霸天下的办法。

1974年8月,沙特和美国秘密签署了《不可动摇协议》,后者储藏有世界石油25%。这个协议里,沙特同意把美元作为出口石油唯一的定价货币,美国承诺保护沙特的安全并在经济政治上进行扶持。于是,“石油美元”就这样诞生了,各国对美元和美国国债就有了巨大的需求,各国的外汇储备中大部分都是美元。

20世纪80年代,“石油美元”和国际金融市场紧密结合,使得“石油美元”机制更加完善、成熟,将世界各国都卷入其中,成为了能够左右全球政治经济局势的重要因素。美元霸权地位更加巩固。

当前世界范围内的去美元化举措,主要是指:减少美元作为本国的外汇储备、做国际贸易时扩大本币结算、增加黄金储备等。

其实,至少在近20年以来,全球央行的“去美元化”进程一直在持续,而这一进程除了受到布雷顿森林体系解体之后美元信用被逐步削弱、以及美国财政赤字的不断扩大等美国自身因素影响之外,还受到了欧元退出等其它因素的影响。

但为什么今年,去美元化的呼声尤其大?主要是美联储的激进加息加剧了美债被抛售;同时,俄罗斯推动他国与俄罗斯的能源贸易用卢布结算。

今年3月初,美国把俄罗斯踢出了国际资金清算系统SWIFT,禁止俄使用美元和欧元的结算体系。被逼之下,俄罗斯提出买俄石油和天然气用卢布结算。

这一举措被认为是俄罗斯率先推动“去美元化”。

大家都知道,俄罗斯是石化能源大国,石油已探明储量占全球10%以上。从2001 至 2008 年,仅靠石油这一项能源创汇,就撑起了俄罗斯近 70%的 GDP 增长。

更别提领土面积超过1700万平方公里的俄罗斯,各种其他自然资源也是极其丰富,铁矿、煤炭、黄金、稀有金属等自然资源的储量都在全球前列。

有媒体算过一笔账,按2020年俄罗斯的 GDP,及2020年俄罗斯卖天然气给欧洲的价格计算,目前其已探明的天然气储量就够俄罗斯吃70年的。

所以这样一个世界能源大国推动能源贸易本币结算,是对现有的石油美元体系的重要挑战。有观点认为这将是一个重要突破口,必然会形成多米诺骨牌效应,全球去美元化的进程将会加快。

但必须看到的是,一些国家推动贸易和金融项目本币结算的发展,主要是应对美元外汇储备的安全性问题、出于保护金融主权的政治性考虑,并不是主动减持美元的结果。

例如印度。当前的印度,卢比贬值、外汇储备下降,这是很危险的。前有斯里兰卡因为外汇储备不够偿还外债而宣告国家破产,印度当然不想重蹈覆辙。所以,印度央行突然在今年7月推出以印度卢比进行国际贸易结算的新机制,一个重要原因就是为了缓解卢比贬值、外汇储备下降的现状,这是形势所迫下不得不采取的措施。

【7 月 5 日,斯里兰卡总理拉尼尔·维克勒马辛哈(Ranil Wickremesinghe)在议会上表示,斯里兰卡已破产,其史无前例的经济危机带来的剧痛至少会持续到明年年底。】

由此可见,一些国家的所谓“去美元化”其实是从资本流动与资产配置角度,为了应对美元巨大贬值避险而进行的资产再配置。也就是说,把外汇储备多元化,不把鸡蛋都放在美元这一个篮子里。“美元化”或“去美元化”是应对美元升值或贬值风险而采取市场化选择的结果。

尽管当前一些国家在降低美元在外贸结算中的比例,但只要美元作为国际中心货币的格局不改变,仅靠局部性的挑战,美国作为世界经济金融超级大国的地位就难以撼动。

目前可以看到一个有趣的现象:当前“去美元化”的主要是各国央行;私人资本却在大量购入美元资产,反而对美元资产倍加青睐:

美国财政部公布5月份国际资本流动报告(TIC)显示,海外私人资本对美国长期、短期证券、银行存款的净流入额达到2205亿美元,同期海外央行等官方资本净流出380亿美元。

针对海外私人资本与官方资本对美元资产的投资策略的分化,华尔街大型宏观经济型对冲基金经理发表观点:

「一方面是美联储大幅加息导致美债价格趋跌,令持有巨额美债持仓的海外央行不得不减持美债以减少外汇储备损失;

但海外私人资本恰恰相反,考虑到俄乌冲突与高通胀因素导致全球经济衰退风险加大,他们更需要加仓美债资产避险;

另一方面是部分海外央行减持美债,还有预留现金资产用于稳定汇率、支付外贸逆差缺口的需要;

但海外私人资本没有这方面的“包袱”,他们更看重美联储大幅加息所带来的买涨美元套利机会。」

美联储加息推动美元价格上涨的前提下,随着美元利差优势持续扩大,预计将有越来越多全球利差交易资本会借入非美货币兑换成美元,再投资美债等资产套取更高利差收益与美元升值回报。

可见,全球经济不稳定时,美元作为避险品种受到青睐。合理地配置美元资产,可以避免单一币种资产的波动风险,使得资产配置更加平衡。

信息来源:

https://www.163.com/dy/article/HCP1SPT20539LWPU.html