在第三季度当中,股神巴菲特(Warren Buffett)的伯克希尔出资57亿美元,投资了四只美国医药公司股票。与此同时,这位传奇投资人还卖掉了几家美国最大银行的股票。

递交美国证券监管部门的文件显示,伯克希尔2450亿美元的投资组合当中出现了四张新面孔,即2130万股艾伯维、3000万股百时美施贵宝、2240万股默沙东和370万股辉瑞。

巴菲特透露,此举旨在押注当全球开始从新冠肺炎大流行中复苏时,医药行业可能会是受益的行业之一。

然而,近年以来,巴菲特一直较少涉足医药领域,而在当下疫情时期这个微妙节点,他却一反常态,大举投资四大生物制药龙头,其意图必然将成为华尔街未来一段时间的研究焦点。

现在,辉瑞和默沙东都在开发新冠病毒疫苗,上周一,辉瑞宣布了令人惊喜的临床阶段早期数据,该股价格一度上涨到了近一年多以来的最高点。

只不过,虽然巴菲特看上去做出了一个不小的动作,但是在这些药厂,伯克希尔依然还是不折不扣的小股东。截至第三季度结束,伯克希尔只拥有百时美施贵宝发行在外股票总数的1.3%、艾伯维的1.2%、默沙东的0.9%,以及辉瑞的不到0.1%。

这四只新股加入之后,伯克希尔的医疗卫生股票投资总额第三季度中翻了一番还多,达到了93亿美元。在此之前,伯克希尔已经持有Biogen、强生、Teva Pharmaceuticals三家药厂,以及肾脏透析公司DaVita的股票。

与此同时,在这三个月当中,伯克希尔还进一步削减了几家银行的头寸,包括富国银行、摩根大通、PNC Financial、M&T Bank。他们卖掉了1.102亿股富国股票,相当于此前持有数量的近一半,还卖掉了2120万股摩根大通股票。伯克希尔曾经一度持有富国大约10%的股份,名列其最大股东,但是现在持股比例只有3.1%。

几个月前,伯克希尔就已经在减持美国银行的股票了,他们还彻底了结了上次金融危机时代对高盛的投资。今年以来,由于美国利率猛降,银行板块一直表现挣扎,截至9月底,KBW银行指数较之年初已经下跌了35.5%之多。

在伯克希尔的银行股投资当中只有一个例外——这个季度当中,他们又增持了8500万股美国银行的股票,使得自己在美银的持股比例达到了11.7%,而美银也由此进一步巩固了伯克希尔股票投资组合第二大重仓股的地位。

虽然苹果股价大幅上涨,使得伯克希尔持有的该股总规模达到了1117亿美元,但是在这个季度当中,巴菲特其实是略略减持了iPhone制造商的。伯克希尔还彻底放弃了持有数十年的开市客股票,尽管在过去,巴菲特和老搭档芒格(Charlie Munger)都曾经对这家零售商不吝溢美之词。

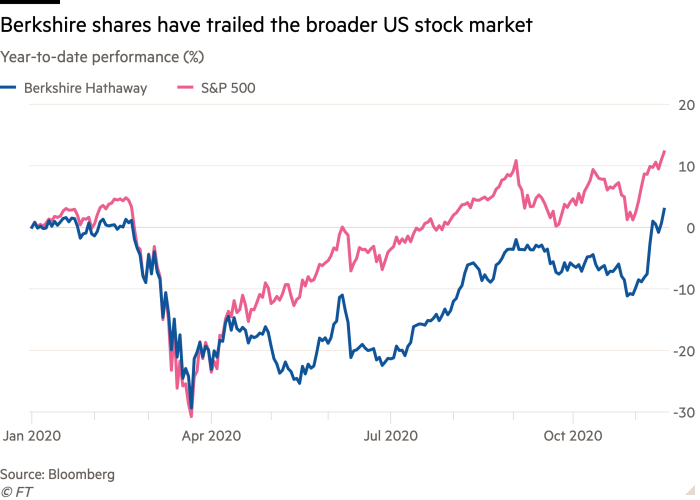

今年开年至今,伯克希尔的股票表现一直不及标普500指数,好在大选和疫苗取得突破之后,这一差距已经明显有所缩小。目前,巴菲特公司股票的年度涨幅是2.3%,依然不及指数的12%。